世界煤炭市场一周概览(2023年第18周)

(截至2023年5月7日)

一、全球煤炭市场运行情况

过去的一周,正逢“五一”节假期。然而在这个节日假期里,世界上也可能有一些人过得并不太轻松。

这一周,美国联邦储备委员会(Federal Reserve Board)连续第10次加息的靴子落下了。当地时间5月3日,美联储结束了为期两天的货币政策会议,宣布再次将联邦基金利率目标区间上调25个基点,推升至5%-5.25%之间;

这一周,美国“第一共和银行”( First Republic Bank)关门倒闭了。也由此成为两个月内继“硅谷银行”(Silicon Valley Bank)和“签名银行”(Signature Bank)之后第三家轰然倒下的美国区域性大银行,5月1日摩根大通宣布接手被关闭的第一共和银行;

这一周,美国的银行股再次出现暴跌,市场恐慌进一步加剧。5月4日,美国区域性银行股价大跌,太平洋西部银行股价收跌50%,美国西部联盟银行收跌38%,第一地平线银行收跌33%,而且还连累着大型银行如摩根大通、高盛、花旗、摩根士丹利、富国银行等股价也出现不同程度下跌;

这一周,国际原油又迎来新一轮价格大跌,欧佩克+宣布减产后的涨幅已经完全被抹去。截至5月4日19时,WTI原油期货主力合约报价徘徊在68.71美元/桶附近,盘中一度创下2021年12月以来最低点63.64美元/桶,意味着“五一”期间全球原油期货价格最大跌幅一度超过13%。

这一周,全球煤炭市场价格企稳的难度明显加大,但已显现出反弹回升的迹象。欧美大西洋市场动力煤价格继续下降,亚太市场的印尼、澳大利亚动力煤价格维持基本稳定;全球炼焦煤市场价格在连续8周下降之后,首次出现企稳回升态势。

世界各主要区域煤炭市场运行情况简要分述如下:

欧洲:过去一周,欧洲动力煤市场价格继续下降,跌破每吨130美元水平。煤炭价格承受着气温上升、风力发电强劲、ARA港口煤炭库存增加以及天然气和电力市场走低等多种因素综合施加的压力。欧洲春季天气温和,取暖季节已经结束,而导致空调需求增加的夏季高温尚未到来,煤炭消费量减少的情况仍在继续。一些欧盟国家还看到了“日前合同”(day-ahead contracts)电价下降为负数的新情形。

欧洲基准荷兰TTF交易中心的天然气报价下降至420.3美元/1000立方米,环比前一周每千立方米下降21.7美元。且由于管道天然气和液化天然气的稳定供应,欧洲天然气储备不断积累上升,目前库存水平已回升超过储存设施容量的60%。同时,西欧ARA三港的煤炭库存上升到690万吨,较前一周增加10万吨,环比增长1.3%。

南非:由于欧洲市场低迷,南非高热值6000千卡动力煤价格下跌至120美元/吨以下。印度的进口需求也有所减弱,因为该国国内煤炭产量预计将继续上升,而随着气候热浪的缓解,煤炭消费也正在下降。

美国:据美国能源信息署(EIA)5月4日发布的《煤炭产量周报》(Weekly Coal Production Report)数据显示,截止4月29日当周,美国煤炭产量为1140万短吨,环比下降6.8%,同比增长11.9%。今年以来美国煤炭产量累计为1.99亿短吨,比上年同期增长2.4%。

EIA发布的《煤炭市场周报》(Coal Markets Report)数据显示,截至4月28日的当周,美国煤炭价格出现小幅回升。中阿巴拉契亚地区(Central Appalachia)煤炭价格为81.35美元/短吨,环比上涨2.45美元;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为76.85美元/短吨,环比上涨2.30美元;中部伊利诺伊盆地(Illinois Basin)地区煤价为69.25美元/短吨,环比上涨3.65美元;西部粉河盆地(Powder River Basin)煤价为15.75美元/短吨,环比上涨1.10美元;尤因塔盆地(Uinta Basin)煤价为34.80美元/短吨,环比上涨0.05美元。

印度尼西亚:印尼5900 GAR动力煤价格小幅上升到120美元/吨,环比前一周上涨1美元,一方面由于亚洲国家购买煤炭兴趣增加,另一方面由于近期印尼煤炭产区大雨减缓了生产和运输,造成煤炭现货市场供应减少。

此外,印尼国有普吉亚森煤炭公司(Bukit Asam Company-PTBA) 宣布由于泥石流导致火车脱轨,实施不可抗力。PTBA表示,自4月28日以来,该公司一直未能通过铁路装载煤炭,可能在4月和5月预计减少约100万吨的煤炭运输量,还可能对公司2023年全年生产计划 (4100万吨)和铁路运输(3200万吨)产生负面影响。

澳大利亚:由于来自欧洲和亚洲消费者的需求下降,澳大利亚高热值6000千卡动力煤价格复又下降至180美元/吨以下。

4月27日,世界银行发布的一份预测报告显示,2023年澳大利亚煤炭平均价格可能达到200美元/吨,2024年可能达到155美元/吨,这主要是由于欧洲液化天然气消费量的增加以及中国和印度产量的增加。

炼焦煤市场:

上周,澳大利亚冶金煤价格小幅回升,保持在每吨235美元以上的水平。市场参与者一直采取观望态度,直到中国的假期结束。中国大约有30家钢铁厂计划进行技术维护,时间将持续到5月底。

普氏(Platts)国际炼焦煤价格指数显示,5月5日(周五),澳大利亚峰景矿优质硬焦煤(HCC)离岸价(FOB)为241.25美元/吨,环比前一周每吨上涨8.75美元。

同期,美国东海岸汉普顿道(Hampton Roads)港口优质炼焦煤(Low Vol HCC)离岸价为246美元/吨, 环比前一周每吨上涨5美元。

二、区域煤炭市场价格变化

华南地区:5月5日,发热量5500千卡进口动力煤华南到岸价(CFR South China)约为129.5美元/吨,环比前一周上涨0.2美元。印尼NAR3800千卡动力煤华南到岸价报收85.7美元/吨,环比前一周上涨3.6美元;NAR4700千卡动力煤华南到岸价报收102.7美元/吨,环比前一周下降0.4美元。

京唐港:5月5日,进口一线主焦煤(低挥发份优质主焦煤)京唐港到岸价(CFR)降为238.0美元/吨,环比前一周下降7美元;京唐港库提价为1900元/吨,环比下降100元。进口二线主焦煤(中挥发份优质主焦煤)京唐港到岸价(CFR)为150.0美元/吨,环比前一周下降70.0美元;京唐港库提价为1700元/吨,环比下降100元。

中蒙口岸:5月5日,甘其毛都口岸焦精煤报价1570元/吨,周环比下降80元/吨;策克口岸1/3焦煤报价1140元/吨,周环比持平。

欧洲:5月5日当周,西欧ARA港口6000千卡NAR动力煤到岸价为134美元,环比前一周下降0.75美元。

澳大利亚:5月5日当周,5500 NAR离岸价报价118美元/吨,环比前一周持平。

印尼:5月5日当周,印尼3800 GAR离岸价为72.7美元/吨,周环比上涨0.2美元/吨;4600 GAR离岸价为99美元/吨,周环比持平。

俄罗斯: 5月5日当周,俄罗斯5500千卡动力煤远东东方港离岸价为115美元/吨左右,环比前一周下降3.5美元/吨。

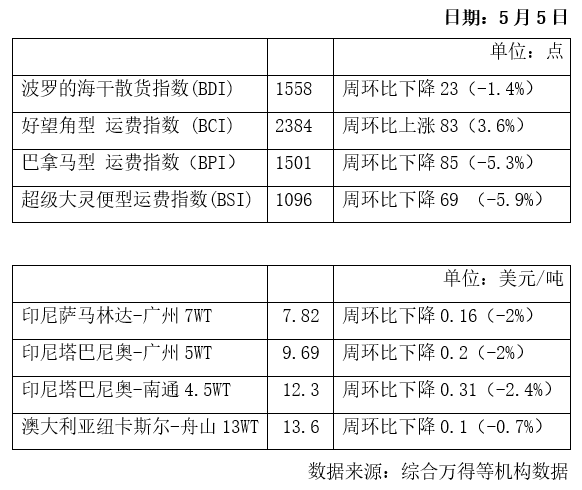

三、国际海运费价格

四、重要事件、新闻

1、欧洲TTF天然气基准价格创22个月新低,与去年高点相比已下跌90%。

2、国际能源署(IEA):预计2023年全球LNG的贸易总量将增加4%。

3、美联储如期加息,国际油价“五一”连跌,四天累计跌去10%。

4、国际油价5日显著上涨,但仍是连续第三周下跌。

5、国际油价跌入“甜区”?行业高管:对消费者和生产商都有利。

6、俄罗斯重申将全面坚持和执行石油减产水平。

7、履行欧佩克+减产承诺,阿联酋从5月起削减5%原油出货量。

8、沙特下调亚洲地区原油出售价格,因能源市场疲软。

9、印度政府拟撤除电力草案关键条款,停止新建燃煤电厂。

10、2030年越南发电装机有望增长超一倍。

11、主产区降雨增多,节后印尼动力煤价格暂稳。

12、铁路塌陷事故影响,印尼国有大型矿企煤炭运输被迫中断。

13、一季度印尼煤炭出口同比增长41.2%。

14、一季度哥伦比亚煤炭出口同比增长6.4%。

15、一季度南非煤炭出口同比下降3.3%。

16、一季度德国煤炭产量同比下降6.7%。

17、印度今年前4个月煤炭产量同比增长9.2%。

18、2023年1-4月俄罗斯铁路煤炭运输量同比增长1.0%。

19、克普勒(Kpler):澳大利亚1-4月煤炭出口量同比下降3.1%。

1、欧洲TTF天然气基准价格创22个月新低,与去年高点相比已下跌90%。格隆汇5月6日消息,据金融时报,去年俄罗斯削减对欧洲的天然气出口,欧洲TTF基准价格一度超过每兆瓦时340欧元的峰值,引发能源价格飙升。但随着欧洲加速可再生能源的开发,以及受益于暖冬气候,使得天然气储量增加,价格急剧下跌。欧洲TTF基准上周五(5月5日)触及每兆瓦时35.20欧元的低点,跌至2021年7月以来最低位,创下22个月新低,相较于去年高点已下跌90%。不过与历史水平相比,天然气价格仍处于高位。摩根斯坦利分析师MartijnRats表示,即使俄罗斯的天然气供应量归零,欧洲现在也可以将其天然气储量重新装满,达到100%的储气量。

2、国际能源署(IEA):预计2023年全球LNG的贸易总量将增加4%。界面新闻5月6日消息,今年,亚洲天然气需求仍将保持正向增长,欧洲和北美地区则将出现下降。近日,国际能源署(IEA)发布的2023年二季度《天然气市场报告》(Gas Market Report, Q2-2023,下称《报告》)预计,今年亚洲地区天然气需求量将增加3%,为全球年增长率最高的地区。同期,中东地区天然气需求量将同比增长2%;欧洲地区则将减少5%,北美将下降2%。《报告》认为,亚太和中东地区的需求上升,将抵消欧洲和北美地区的下降,因此今年全球天然气需求将保持同比持平。中国和印度是亚洲地区天然气需求增长的主要驱动力。其中,预计今年中国天然气需求量将同比增加6%以上。今年1月,印度天然气需求增速达14%。今年全年印度天然气消费总量将同比增加4%。由于核能和可再生能源的发电量增加,预计今年日本、韩国的天然气消费量将分别下降3%和2%;亚洲新兴国家如泰国、印尼、巴基斯坦和孟加拉等国,预计消费量将同比上升2%。2022年末-2023年初的供暖季节,美国天然气消费量增加了0.6%。因经济增长放缓将抑制工业领域的天然气需求,以及冬季温暖气候减少住宅和商业领域的天然气使用量,叠加可再生能源的使用,美国今年全年天然气需求将同比出现下降。刚过去的供暖季节里,欧洲经合组织(OECD Europe)的天然气消费量同比下降16%,这是IEA有记录以来,欧洲冬季天然气消费增速下降最多的一次。这主要因为天然气持续高价,影响了工业天然气的使用,以及温和的冬季气温与节能措施,抑制了天然气发电需求。此外,由于可再生能源发电量迅速扩大,导致欧洲电力部门的天然气燃烧量下降了近15%。在过去的供暖季,欧洲LNG进口量创下新纪录,达940亿立方米,同比增长超25%。LNG成为欧洲基荷,满足该地区冬季超过三分之一的天然气需求。2023年一季度,荷兰TTF平均价格为17美元/MBtu,同比下降48%。《报告》2023年4月底的远期曲线显示,今年荷兰TTF的平均价格为15美元/MBtu;亚洲LNG现货的平均价格略低于15美元/MBtu,亨利枢纽(Henry Hub)平均价格为2.6美元/MBtu。荷兰TTF和亚洲LNG现货之间的价差将大幅收窄。供应方面,《报告》预计今年全球天然气供应将增加4%,仍然保持紧张局面。其中,俄罗斯仍是影响全球天然气供应的主要不确定性因素。今年,美国有望成为今年全球天然气最大供应国,将占全球天然气出口一半以上。《报告》判断,今年美国天然气量将同比增长约2%。报告预计,2023年全球LNG的贸易总量将增加4%。

3、美联储如期加息,国际油价“五一”连跌,四天累计跌去10%。第一财经网5月4日消息,国际油价大跌离不开消息面上美联储加息的如期兑现。五一期间,国际油价连续大幅下挫,到周四累计跌幅近10%。其中,美油跌幅超4%,跌破70美元大关。截至5月4日收盘,纽约商品交易所6月交货的轻质原油期货价格下跌3.06美元,收于每桶68.60美元,跌幅为4.27%;7月交货的伦敦价格下跌2.99美元,收于每桶72.33美元,跌幅为3.97%。国际油价的大跌离不开消息面上美联储加息的如期兑现。当地时间5月3日,美联储发布最新的货币政策会议纪要,宣布将联邦基金利率目标区间上调25个基点到5%至5.25%之间。值得注意的是,这是美联储自2022年3月进入本轮加息周期以来第10次加息,累计加息幅度已经达到500个基点。不过,美联储主席鲍威尔在降息问题上依旧不松口。“通胀的回落将需要一些时间,很可能在需求和就业市场进一步走弱后再考虑降息才是合适的。”鲍威尔在会后举行的记者会上表示,美国目前通胀率仍然远高于2%的目标,美联储将“依赖数据”继续制定货币政策,未来仍有可能继续加息。经济面的利空是国际油价大幅下挫的另一原因。由于市场对美国这个世界最大经济体衰退担忧加剧,国际油价大幅下挫。4月25日公布的最新数据显示,美国4月份消费者信心指数为101.3,较3月104的数值下降了2.7,低于市场预期。该数据意味着,美国4月份消费者信心指数已降至近九个月最低点,加剧了市场对经济衰退的担忧。供应方面,据国际能源署(EIA)统计数据,截至4月21日当周,美国原油日均产量1220 万桶,比前周日均产量减少10万桶。谈及后市,业内认为,欧佩克+的减产措施将是一大影响因素。欧佩克+减产支撑油价,美联储加息、抛储抑制通胀抑制油价,衰退担忧包括美国M2数据大幅下跌对油价形成持续压制,在这样的趋势中,需要看减产国持续的超预期减产或者地缘扰动来支撑油价。

4、国际油价5日显著上涨,但仍是连续第三周下跌。新华社纽约5月5日电 国际油价5日(周五)显著上涨。截至当天收盘,纽约商品交易所6月交货的轻质原油期货价格上涨2.78美元,收于每桶71.34美元,涨幅为4.05%;7月交货的伦敦布伦特原油期货价格上涨2.8美元,收于每桶75.3美元,涨幅为3.86%。美国油田技术服务公司贝克休斯5日公布的数据显示,美国本周活跃石油钻机数量为588个,环比下降3个,同比增加31个。

金十数据5月5日消息也显示,尽管本周油价大幅走低,但现货市场保持紧俏的迹象表明此前的抛售可能过度,这些因素或再次成为焦点。周五,WTI原油涨幅扩大至4%,布伦特原油日内大涨超3%,站上75关口。但由于对美国地区银行业不稳定的担忧以及对经济将滑入衰退的担忧,导致石油需求前景蒙阴,美油仍连续第三周下跌,创今年以来最长跌势。即使在欧佩克+决定从本月开始减产之后,原油期货价格今年仍下跌了13%。周四早些时候出现短暂但剧烈的暴跌,盘中一度触及2021年以来的最低水平。然而,现货石油市场走强的迹象表明抛售可能过度。壳牌公司首席执行官Wael Sawan本周也表示,市场实际上“相当紧张”。OANDA驻新加坡的高级市场分析师Kelvin Wong称,对欧佩克+可能在6月下次会议减产的预期为价格提供了一些支撑。此外,本周美元兑其他货币走弱有助于支撑油价。德国商业银行分析师也表示,对石油需求的担忧被夸大了,预计未来几周价格将向上修正。

5、国际油价跌入“甜区”?行业高管:对消费者和生产商都有利。财联社5月6日讯,当地时间周五(5月5日),加拿大油气管道公司Enbridge首席执行官Greg Ebel表示,尽管最近国际油价大幅下挫,但目前的能源价格对普通消费者和生产商都是有利的。出于对经济衰退和美联储加息的担忧,布油和美油价格大跌,尽管周五油价反弹势头强劲,但本周依旧分别累计跌超6%和7%,目前价格分别为75.30美元/桶和71.32美元/桶。今年大部分时间里,国际油价一直在每桶70美元-80美元之间波动。Enbridge周五在接受采访时称:“油价正处于甜区(sweet spot),既能让消费者受益,又能让我们的生产商客户从中赚到一大笔钱。”Enbridge拥有和运营的管道遍及美国和加拿大,用于运输石油、天然气和天然气凝析液。Ebel指出,尽管经济活动疲软,并且通胀有放缓迹象,但就业数据依旧强劲,因此很难确定石油需求未来的走势。他警告称,在石油供应方面,西方国家对俄罗斯石油的制裁措施正在造成市场进一步波动。七国集团(G7)和欧盟从去年12月开始禁止进口俄罗斯海运原油,并于今年2月将禁令进一步扩大至成品油。上月初,由沙特领衔的几个主要欧佩克+生产国宣布,将于今年5月至12月期间合计减产166万桶/日,作为“旨在支持石油市场稳定的预防措施”。有观点认为,如果油价未来持续走低,欧佩克+不会坐视不管,会在必要时拿出更多行动,该联盟将于6月4日在维也纳举行面对面政策会议。国际货币基金组织(IMF)本周表示,沙特需要国际油价达到80.90美元/桶,才能在今年实现预算平衡。

6、俄罗斯重申将全面坚持和执行石油减产水平。新华财经莫斯科5月4日电 俄罗斯媒体4日援引俄副总理诺瓦克的话报道,俄罗斯重申将全面坚持和执行石油减产水平。消息说,日前有外国媒体对俄罗斯石油产量水平进行炒作。一些媒体表示,海运监测结果显示,俄罗斯石油出口量增加。诺瓦克对此回应表示,目前,俄罗斯石油日产量较今年2月水平相比削减50万桶。俄罗斯已将通过管道对欧盟的石油供应量减少了三分之二以上,而海运出口仅能部分抵消供应缩减。诺瓦克强调说,俄罗斯将全面坚持和执行石油减产水平。与此同时,他表示,对俄罗斯石油减产情况的监测工作将由独立机构进行。去年12月,七国集团、欧盟和澳大利亚对俄海运石油出口设置每桶60美元价格上限。今年2月,三方再次对俄海运石油产品实施价格上限,对汽油、柴油等较贵产品设定每桶100美元价格上限,对较便宜的石油产品设定每桶45美元价格上限。在此背景下,俄罗斯决定不向直接或间接支持对俄石油限价的经济体出售石油并宣布自愿削减石油产量。此前,俄方曾宣布将3月石油日产量削减50万桶。

7、履行欧佩克+减产承诺,阿联酋从5月起削减5%原油出货量。金融界网站5月4日信息,智通财经APP获悉,据报道,阿联酋阿布扎比国家石油公司(ADNOC)将从5月起将原油出货量削减5%,以配合欧佩克+收紧供应的意外决定。根据长期合同的规则,该公司可以将每月产量增加或减少5%。这也是欧佩克+成员国朝着减产约160万桶/日的目标迈进的第一个迹象。今年4月,沙特率先承诺减产50万桶/日,科威特、阿联酋和阿尔及利亚等其他成员国也纷纷效仿。欧佩克及其盟国正在为下个月在维也纳总部举行的面对面会议做准备。阿联酋是欧佩克第三大产油国。作为与客户长期合同的一部分,包括阿布扎比国家石油公司在内的中东生产商能够根据不同油轮的确切容量调整供应。他们也可以利用长期合同的规则来单方面减少供应。

8、沙特下调亚洲地区原油出售价格,因能源市场疲软。市场资讯5月5日信息,在交易员担忧全球经济健康致使原油期货价格下跌后,沙特下调了面对亚洲这个主要市场的油价。美国经济趋软和中国制造业数据疲弱已引发布伦特和WTI原油期货价格再度下跌,而炼油利润率已下降。沙特阿美下调了6月份对亚洲的所有官方售价。该公司的阿拉伯轻质原油价格下调至高于中东基准2.55美元/桶,较本月价格低25美分。上周对炼油商和交易员的调查预计油价料较本月下跌45美分。沙特是全球最大石油出口国,与俄罗斯一道是OPEC+联盟的领导者。沙特在内的23个OPEC+成员上月初决定将石油日产量削减逾100万桶,称这是稳定市场的“预防措施”。减产消息公布后,布伦特原油期货价格升破87美元/桶,但现在已经跌回至72美元/桶,体现了投资者的看跌情绪强烈。沙特阿美约60%的原油出口销往亚洲,其中大多数是长期合同,每月都会定价。中国、日本、韩国和印度是最大买家。伊拉克和科威特等其他海湾产油国通常遵循沙特阿美的官方售价。

9、印度政府拟撤除电力草案关键条款,停止新建燃煤电厂。据外媒援引消息人士表示,印度政府正计划通过撤除国家电力政策(NEP)最终草案中的一项关键条款,停止新建燃煤电厂(在建电厂除外)。此举将大幅推动印度气候变化目标。随着越来越多的发展中国家致力于削减煤电能力以实现气候目标,印度和中国约占目前全球所有煤炭项目的80%。路透社援引独立气候智库E3G的数据称,截止2023年1月份,仅有20个国家拟建煤炭项目为1个以上。“经过长达数月的审议,政府决定,除目前正在筹备中的煤炭项目外,未来将不再新增煤炭项目。”路透社援引政府人士称,并表示新政策如获批准,目前处于不同建设阶段的共计2.82万兆瓦煤电项目将不会受到影响。印度拟建煤电装机能力仅次于中国。而由于人均排放量低、可再生能源装机容量激增以及对廉价燃料的需求,一直以来,印度拒绝设定逐步淘汰煤电的时间表。未来几十年内,煤炭预计将继续成为印度主要的能源来源,而印度政府此举将有助于降低污染燃料在其电力结构中的份额。消息人士表示,该草案是印度政府首次尝试对其2005年颁布的电力政策进行修改,当时政府就曾建议推迟老旧煤电厂的退役,直至可再生能源发电具有经济可行性。为应对激增的电力需求,到目前为止,印度已有1.3万兆瓦老旧煤电装机在超过退役年限之后继续运行。印度中央电力局(CEA)曾表示,除在建电厂外,印度将不得不额外增加2.8万兆瓦煤电能力,以满足电力需求。据消息人士称,此次发布的最终草案将指导未来十年印度能源政策的制定。另外,印度作为全球第二大煤炭进口国,该政策的修订长期内还可能影响印尼、澳大利亚和南非的煤炭价格和煤炭贸易。

10、2030年越南发电装机有望增长超一倍。据外媒援引越南政府文件显示,越南目标到2030年将其发电能力提高一倍以上,达到15.8万兆瓦,较2020年的6.9万兆瓦增长超一倍。不过,政府略微降低了海上风电目标,2023年海上风电装机容量预计达到6000兆瓦,低于去年12月越南电力发展草案中提出的7000兆瓦,但预计仍将吸引数十亿美元外资。越南在2021年11月举行的联合国气候变化大会(COP26)上承诺,到2050年实现碳中和。政府内部文件称,越南将按照该承诺,到2050年完全淘汰所有燃煤电厂。但根据此次政府文件,到2030年,燃煤发电装机容量将由2020年的2.14万兆瓦增加至3.01万兆瓦,占电力结构的19%,煤电仍是越南最大的电力来源。水电将成为越南第二大能源来源,其次是液化天然气发电和陆上风电。

11、主产区降雨增多,节后印尼动力煤价格暂稳。据中国煤炭资源网5月5日信息,近日,印尼主产区雨势有所加强,部分煤矿出货受阻,但印尼动力煤价格整体较五一节前持稳。有印尼矿方表示,近期降雨天气导致少数煤矿出货困难,港口装船放缓,不过有贸易商对此表示怀疑,认为主要是受情绪提振。此外,4月末印尼斋月结束后,当地港口一部分煤集中出货,部分抵消了近期降雨带来的影响。据贸易商表示,目前,印尼3800大卡巴拿马型动力煤离岸报价普遍75美元/吨以上,低价接货较为困难,市场成交较为僵持。不过,自4月下旬以来,中国国内电企对进口煤需求一直保持不温不火,招标价格也基本持稳。据市场消息表示,近日国内某电企成交一船6月船期的3800大卡煤,中标价为到岸含税645元/吨,相当于加里曼丹小船离岸价72美元/吨左右。另一贸易商表示,五一假期期间印尼煤价格一直保持稳定,3800大卡煤成交价650元/吨左右,4500大卡煤成交价800元/吨。“不过,这一中标价水平仍高于进口成本。”新加坡某贸易商表示。“目前进口煤价格普遍较投标价倒挂,市场参与者难以操作。” 有贸易商表示,南方港口库存高企,听闻部分港口开始限制卸煤,叠加近期下游用户需求未见好转,或将对现货交易进一步带来压力。数据显示,截止5月4日,广州港煤炭库存总量达306万吨,创2022年7月18日以来新高。

12、铁路塌陷事故影响,印尼国有大型矿企煤炭运输被迫中断。据外媒报道,5月5日,印尼煤炭生产商普吉亚森煤炭公司(PT Bukit Asam)表示,因苏门答腊岛南部一条铁路出现塌陷事故,导致煤炭运输被迫中断。不过该公司表示目前运输正在修复当中。普吉亚森公司秘书阿波罗尼乌斯·安德维(Apollonius Andwie)称,公司在致客户的一封信件中宣布“不可抗力”,并就煤炭交付延误表示歉意。据了解,发生塌陷事故的铁路为苏门答腊-楠榜铁路(Sumatra-Lampung),位于Gilas和Sepancar占之间206公里处,目前仍处于维修当中。“目前,该段铁路上的列车被要求限速通过。”安德维称,并表示普吉亚森公司希望能够尽快完成维修,并恢复煤炭正常运输。他表示,公司旗下的另一条Tanjung Enim-Kertapati铁路线上的煤炭运输仍正常进行。普吉亚森煤炭公司经营的煤矿主要分布于南苏门答腊省,大部分产煤出售给印尼国内以及亚洲的发电厂。安德维表示,在运输中断问题解决后,普吉亚森煤炭公司仍致力于优化运输能力,同时增加煤炭销售以完成2023年销量目标。

13、一季度印尼煤炭出口同比增长41.2%。据印尼统计局(BPS)发布的最新统计数据显示,2023年3月份,印尼煤炭出口量为4962.66万吨,同比增长11.9%,环比增长28.8%。1-3月份,印尼煤炭出口量累计为1.25亿吨,同比增长41.2%。

14、一季度哥伦比亚煤炭出口同比增长6.4%。据哥伦比亚国家统计机构(DANE)发布的最新统计数据,2023年1-3月,哥伦比亚煤炭出口量为1411.47万吨,同比增长6.4%。其中,3月份煤炭出口量为502.55万吨,同比增长26.6%,环比增长7.0%。

15、一季度南非煤炭出口同比下降3.3%。据南非海关发布的商品进出口统计数据显示,2023年3月份,南非煤炭出口量为609.06万吨,同比减少5.1%,环比增长15.0%。1-3月份,南非煤炭出口量累计为1749.78万吨,比上年同期下降3.3%。

16、一季度德国煤炭产量同比下降6.7%。据德国褐煤协会发布的统计数据显示,2023年1-3月,德国褐煤产量累计为2987.1万吨,比上年同期减少213.7万吨,同比下降6.7%。其中,西部莱茵地区(Rheinland)褐煤产量为1438.9万吨,同比下降8.2%;东部勃兰登堡州劳齐茨地区(Lausitz)褐煤产量为1188.3万吨,同比下降0.6%;中部地区(Mitteldeutschland)褐煤产量为359.9万吨,同比下降17.9%。3月份,德国褐煤产量为950.0万吨,同比减少20.9%,环比下降8.1%。煤炭产量下降的同时,德国的煤炭进口也在减少。据德国煤炭进口商协会引述德国联邦统计局(DESTATIS)发布的外贸进口数据显示,今年前2个月,德国煤炭进口771万吨,同比减少4.2%。其中,动力煤进口529万吨,同比下降6.2%;炼焦煤进口191万吨,同比增长4.7%。

17、印度今年前4个月煤炭产量同比增长9.2%。据印度煤炭部(Ministry of Coal)公布的统计数据显示,2023年1-4月,印度全国煤炭总产量(包括褐煤)累计为3.74亿吨,同比增长9.2%。其中,国有印度煤炭公司(CIL)煤炭产量为2.82亿吨,同比增长7.3%;辛加瑞尼煤矿公司(SCCL)煤炭产量2547万吨,同比增长6.9%;自用煤矿(Captive)和其它煤矿(Others)5035万吨,同比增长38.6%;褐煤(Liglite)产量1604万吨,同比下降17.3%。4月份,也即印度2023-24财年的头一个月,当月全印煤炭(包括煤及褐煤)总产量为7634万吨,同比增长7.1%,环比下降32.2%。其中,不含褐煤的煤炭总产量为7314万吨,比上年同期增长8.85%。4月份国有印度煤炭公司煤炭产量为5757万吨,同比增长7.67%;辛加瑞尼煤矿公司产量557万吨,同比增长4.77%;自用煤矿和其它煤矿产量1000万吨,同比增长18.93%。另外,褐煤产量为320万吨,同比下降21.18%。

18、2023年1-4月俄罗斯铁路煤炭运输量同比增长1.0%。据俄罗斯铁路(Russian Railways)新闻中心发布的数据显示,2023年1-4月,俄罗斯铁路货物运输总量为4.11亿吨,比上年同期微增0.2%。其中,4月份铁路货物运输总量为1.055亿吨,同比增长3.1%,环比下降3.3%。数据还显示,今年前4个月,俄罗斯铁路煤炭运输量累计为1.216亿吨,比上年同期增长1.0%,仍是俄罗斯铁路运输第一大宗货物,占铁路货物运输总量的29.6%。

19、克普勒(Kpler):澳大利亚1-4月煤炭出口量同比下降3.1%。据克普勒Kpler船舶追踪数据显示,2023年4月份,澳大利亚煤炭出口量为2823.18万吨,环比下降3.4%,同比增长2.4%。1-4月份,澳大利亚煤炭出口量累计为1.08亿吨,同比下降3.1%。

(编辑:吕晴)